作者 | 解夏

编辑丨韩成功

曾经的造富神话,如今连遇困境。

华夏能源网(公众号hxny3060)获悉,近日,锂电隔膜龙头恩捷股份(SZ:002812)发布2025年上半年业绩预告,预计归母净利润亏损8265万元至1.07亿元,同比由盈转亏。

这家被称为“锂电隔膜茅”的公司,曾创造股价“5年60倍”的神话,市值一度高达2845亿元,成为云南省市值最高的企业,实控人李晓明、李晓华兄弟也稳居“云南首富”之位。

2022年11月,恩捷股份董事长李晓明、副董事长兼总经理李晓华被公安机关指定居所监视居住

然而,跌落比想象中来的更快。2022年下半年开始,恩捷股份股价进入自由落体状态,股价由高点的316元/股,跌至最低24.4元/股。截至7月18日,其市值为282亿元左右,跌幅超过90%,三年蒸发了2600亿元。

曾经的一代隔膜霸主,为何遭遇“滑铁卢”?恩捷股份的危机何时才能解除?

四大因素致业绩转亏

近年来,新能源汽车市场爆发,打开了锂电池的市场空间。隔膜作为锂电池四大主材之一,也迎来了一波增长高峰。不过,国内隔膜企业的急速扩产,导致产能很快过剩,隔膜行业陷入价格战之中。

恩捷股份是全球出货量最大的锂电池隔膜供应商,市场份额连续七年位居全球首位。2024年,其锂电隔膜产、销量分别达到92.8亿平方米、88.25亿平方米,同比增加了30.72%和42.33%,占据全球超过一半市场份额。

然而,产销两旺和全球第一的名头并不能拯救恩捷股份的业绩。2024年成为恩捷股份上市以来首次年度亏损,营收下滑了15.6%,净利润同比下滑122%,亏损额达到5.56亿元。

今年中报预告,恩捷股份归母净利润亏损8265万元至1.07亿元。对比今年一季度盈利2598万元,这意味着恩捷二季度亏损超过1亿元。同时,相较于去年同期盈利2.91亿元的业绩,今年中报业绩由盈转亏,这也是恩捷股份上市以来首次半年度亏损。

华夏能源网注意到,对于上半年亏损原因,恩捷股份将其归为四方面:

一是锂电池隔离膜的毛利率比上年同期有所下滑。

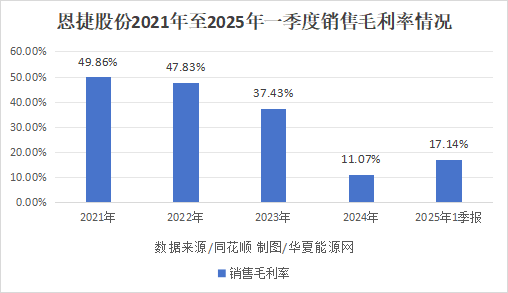

2024年,恩捷股份的毛利率仅为11.07%,同比大幅下滑70.43%。今年一季度毛利率虽然达到17.14%,但仍远低于2023年37.43%,更无法与2021年周期高位时的49.86%相比。

二是铝塑膜、干法锂电池隔离膜及部分前瞻性布局的业务板块暂处于亏损状态。

三是由于湿法锂电池隔膜产品海外生产基地的建设布局加快推进,海外公司的运营费用短期内对业绩造成一定压力。

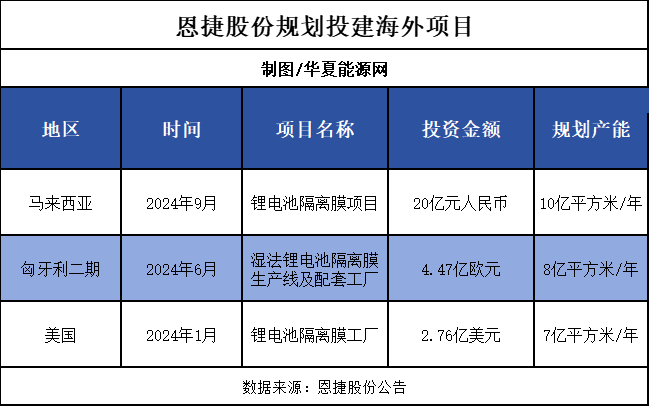

恩捷股份此前披露,其海外生产基地包括匈牙利、美国、马来西亚等。其中,匈牙利锂电池隔离膜一期项目已经完成,并在加速推进客户验证工作。同时,恩捷股份还于2024年启动了美国锂电池涂覆隔膜工厂项目建设,该项目规划产能约7亿平方米涂布膜。

四是基于谨慎性原则,恩捷股份拟对部分存货计提减值准备,最终金额尚在核定中,该计提将减少当期利润。

百亿债务缠身仍在扩产

进一步拆解恩捷股份就会发现,这家隔膜龙头企业一边“缺钱”,一边还在疯狂“烧钱”。

首先,恩捷股份的债务规模在快速扩大。上市至今,恩捷股份已直接融资近200亿元,但公司仍面临不小的资金缺口。

截至今年一季度,恩捷股份短期借款高达86.78亿元,较年初增长6.64%。其流动负债合计已有132.29亿元,长期借款58.77亿元。但恩捷股份的货币资金却仅有28.44亿元,已难以应付超过百亿的流动负债。

其次,恩捷股份一季度营业成本同比增长19.76%;应收票据同比激增97.29%,达到7.3亿;经营活动现金流量净额同比骤降72.73%,为1.24亿元,回款能力恶化。

百亿债务压顶、货币资金减少,叠加经营活动已不能提供足够的现金流,恩捷股份的债务危机正在显现。

然而,即使如此,恩捷股份的投资节奏却并未放缓,匈牙利、美国、马来西亚等海外工厂仍在推进建设。

恩捷股份规划的海外项目总投资额77亿元。这些项目包括马来西亚锂电池隔离膜项目,规划产能约10亿平方米/年,总投资额约20亿元;匈牙利二期湿法锂电池隔离膜生产线及配套工厂,总产能约8亿平方米/年,总投资额约4.47亿欧元(约合人民币37.3亿元);美国锂电池隔离膜工厂,拟规划建设产能约7亿平方米涂布隔膜,总投资额约2.76亿美元(约合人民币19.8亿元)。

华夏能源网注意到,恩捷股份的海外项目建设资金几乎全部依赖“自有资金+自筹资金”。恩捷股份规划的海外项目总投资额是2025年一季度末货币资金的2.7倍,资金缺口巨大,若无法通过外部融资或资产变现补流,将面临流动性与项目执行双重考验。

全靠固态电池扭转危局?

前有盈利失血,后有债务追兵,恩捷股份如何才能扭转危局?锂电行业现在热议的固态电池,是恩捷股份在努力抓住的一根“救命稻草”。

固态电池分为全固态电池和半固态电池,半固态电池仍含有5%-15%的液态电解质,需要隔膜,但全固态电池不需要传统电池隔膜。

恩捷股份此前主要聚焦液态锂电池隔膜,面对固态电池带来的冲击,恩捷股份并未坐以待毙,一方面布局固态电池材料,另一方面积极拓展市场客户。

公开资料显示,在固态电池材料方面,恩捷股份的百吨级硫化锂中试线已经开始批量出货,固态电解质10吨级产线正在搭建中,并在玉溪规划千吨级产线。此外,恩捷股份半固态电池隔膜已有2条生产线,固态电解质支撑膜等产品也有所布局。

今年初,恩捷股份还与卫蓝新能源签订了硫化物电解质膜协议。2025年至2030年,卫蓝新能源将向恩捷采购半固态及全固态电池的电解质隔膜不少于3亿平方米,采购全固态电池的电解质不少于100吨。

但是,固态电池技术更新速度极快,技术窗口期短、对手环伺、产业化节奏未定,踏空一步都将动摇基本盘。若转型步调不对,不仅将影响恩捷股份的市场地位,还会对主业产生巨大冲击。

这就不得不需要持续的高比例研发投入,才能保持在固态电池上的技术领先。可是,恩捷股份的财务状况已经捉襟见肘,百亿债务尚不知如何偿付,巨额的研发费用又如何拿得出来?

从市值神话到债务缠身,恩捷股份的坠落痕迹清晰可见:行业景气度下行、价格战激烈、海外扩张激进、技术转型压力、资本市场失信,多重因素叠加形成了当前困局。恩捷股份要走出困境,就需要把倒下的“多米诺骨牌”一一扶起来,云南首富兄弟又该如何施展“膜”法?

END

]article_adlist-->

END

]article_adlist-->

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

股票配资资质,配资平台股票开户,配资炒股平台网提示:文章来自网络,不代表本站观点。